本次美联储利率决议,除了加息75个基点还加快了量化紧缩的步伐。在今年,市场一直围绕着美联储加息和俄乌冲突这两个主题进行交易。其中俄乌冲突导致的资金避险回流需求与美联储快速持久的加息叠加,导致美元指数一路走高。

在今年5月份时,美联储宣布了量化紧缩政策。在6月份以 475 亿美元的速度抛售其持有的部分美国国债和抵押贷款支持证券。美联储宣布9月份将加快量化紧缩步伐,达到每月950 亿美元。纽约联储曾预测,到2025年,美联储将减持2.5万亿美元。

QT将是市场面临的最大问题

在讲述QT之前,我们先来回顾一下它的反面QE是什么!当 Covid-19大流行爆发时,美联储实施了前所未有的量化宽松计划,每月购买约 1200 亿美元的债券。在 Covid-19大流行之后,其资产负债表大约翻了一番,达到 9 万亿美元。

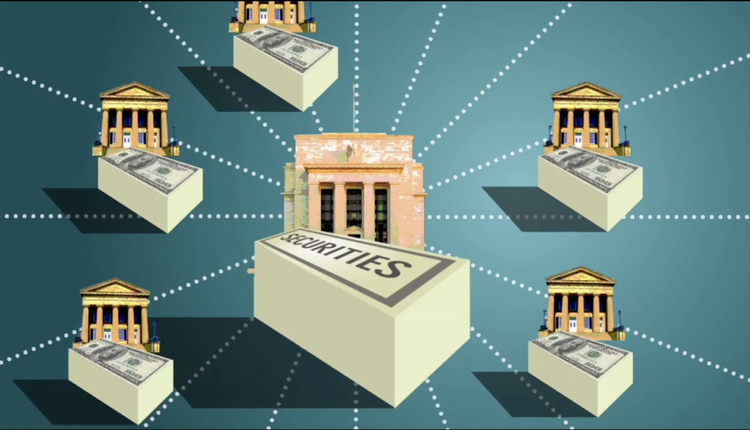

而QT则是QE的反面,美联储将之前买到的债券出售给市场,一级交易商购入这些债券,把手中的钱给了美联储。市场当中流动的钱就少了,这就是量化紧缩。

自 6 月以来资产负债表减少了980亿美元。有一些技术因素限制了资产负债表的降幅,因为降幅应该接近 $150b 。为了弥补这些不足,美联储在9月份之后会加快削减步伐, 但本月动态发生变化,我们进入美联储资产削减步伐迅速加快的世界。最直接的影响是借贷成本,显著收紧金融状况。

QT与2022年的金融市场

最直接的案例就是美国股市的下跌!随着量化紧缩加速,一些投资者正在削减股票或固定收益,他们担心这一过程可能与利率上升和美元飙升等因素相结合,进一步打压资产价格并损害增长。

下图统计了美联储资产负债表和纳斯达克指数期货之间的回归值,竟然达到了0.86。这意味着纳斯达克指数86%的变动可以被美联储的资产规模变动所揭示。由于未来美联储资产规模将进一步下降,假设这种关系成立,那么这对股市来说将是一个巨大的挫伤。

除了纳斯达克指数期货,这样的美联储资产负债和指数的关系也存在于标准普尔 500 指数上。以至于目前面对较好的非农数据,美股甚至还会出现下跌:良好的数据可能会降低近期衰退风险(对股票有利),但也会提升加息预期和债券收益率(对股票不利)。

这样的关系还在美国国债市场和美股之间存在。美联储出售债券,市场上的美国国债供给增加,供大于求导致美国国债价格下跌,收益率上涨。标准普尔 500 指数今年下跌20%,而与价格成反比的10年期美国国债收益率在飙升210个基点后最近达到 3.60%

量化紧缩有什么后果

尽管最近的数据显示美国经济在利率上升的情况下仍然保持弹性,但许多经济学家认为,收紧货币政策正在增加明年经济衰退的可能性。

BMO Capital Markets 的美国利率策略主管 Ian Lyngen 估计,仅到 2023 年底,量化紧缩的规模效应甚至可以和加息75个基点媲美。法国兴业银行北美量化策略主管 Solomon Tadesse 认为,美联储最终将削减 3.9 万亿美元的资产负债表,相当于隐性加息约 450 个基点。

所以接下来的一个季度,不仅需要关注美联储加息的速度和预期的打破;还可以用美联储量化紧缩的速度给美股作为参考。

Pepperstone于2010年成立于墨尔本,并迅速发展成为世界上最大的在线交易经纪商之一。目前我们向客户提供了近千只美国主流股票,数百只澳洲本地、英国和德国的股票差价合约的交易。

我们会在未来一段时间持续给大家带来关于股市、外汇、黄金、数字货币等热门金融产品的介绍,多元化您的投资渠道。

更多详情,请浏览Pepperstone网站。

本文由看新闻网转载发布,仅代表原作者或原平台观点,不代表本网站立场。 看新闻网仅提供信息发布平台,文章或有适当删改。

本文网址:https://vct.news/news/7b860030-51c4-4bfe-93a9-758cb7674ce2

评论被关闭。