本次美聯儲利率決議,除了加息75個基點還加快了量化緊縮的步伐。在今年,市場一直圍繞着美聯儲加息和俄烏衝突這兩個主題進行交易。其中俄烏衝突導致的資金避險回流需求與美聯儲快速持久的加息疊加,導致美元指數一路走高。

在今年5月份時,美聯儲宣布了量化緊縮政策。在6月份以 475 億美元的速度拋售其持有的部分美國國債和抵押貸款支持證券。美聯儲宣布9月份將加快量化緊縮步伐,達到每月950 億美元。紐約聯儲曾預測,到2025年,美聯儲將減持2.5萬億美元。

QT將是市場面臨的最大問題

在講述QT之前,我們先來回顧一下它的反面QE是什麼!當 Covid-19大流行爆發時,美聯儲實施了前所未有的量化寬鬆計劃,每月購買約 1200 億美元的債券。在 Covid-19大流行之後,其資產負債表大約翻了一番,達到 9 萬億美元。

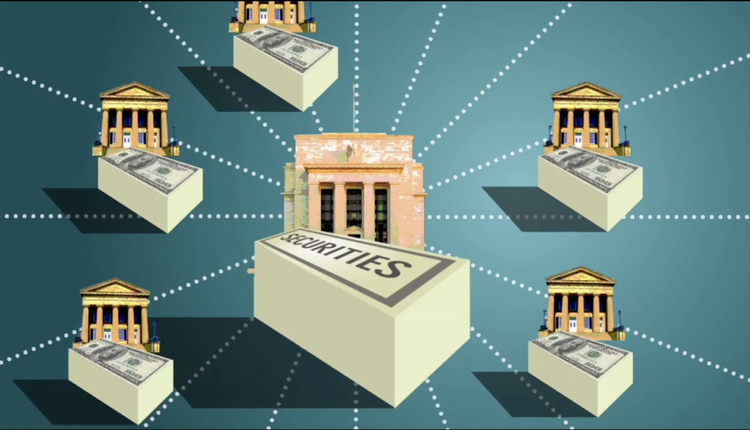

而QT則是QE的反面,美聯儲將之前買到的債券出售給市場,一級交易商購入這些債券,把手中的錢給了美聯儲。市場當中流動的錢就少了,這就是量化緊縮。

自 6 月以來資產負債表減少了980億美元。有一些技術因素限制了資產負債表的降幅,因為降幅應該接近 $150b 。為了彌補這些不足,美聯儲在9月份之後會加快削減步伐, 但本月動態發生變化,我們進入美聯儲資產削減步伐迅速加快的世界。最直接的影響是借貸成本,顯著收緊金融狀況。

QT與2022年的金融市場

最直接的案例就是美國股市的下跌!隨着量化緊縮加速,一些投資者正在削減股票或固定收益,他們擔心這一過程可能與利率上升和美元飆升等因素相結合,進一步打壓資產價格並損害增長。

下圖統計了美聯儲資產負債表和納斯達克指數期貨之間的回歸值,竟然達到了0.86。這意味着納斯達克指數86%的變動可以被美聯儲的資產規模變動所揭示。由於未來美聯儲資產規模將進一步下降,假設這種關係成立,那麼這對股市來說將是一個巨大的挫傷。

除了納斯達克指數期貨,這樣的美聯儲資產負債和指數的關係也存在於標準普爾 500 指數上。以至於目前面對較好的非農數據,美股甚至還會出現下跌:良好的數據可能會降低近期衰退風險(對股票有利),但也會提升加息預期和債券收益率(對股票不利)。

這樣的關係還在美國國債市場和美股之間存在。美聯儲出售債券,市場上的美國國債供給增加,供大於求導致美國國債價格下跌,收益率上漲。標準普爾 500 指數今年下跌20%,而與價格成反比的10年期美國國債收益率在飆升210個基點後最近達到 3.60%

量化緊縮有什麼後果

儘管最近的數據顯示美國經濟在利率上升的情況下仍然保持彈性,但許多經濟學家認為,收緊貨幣政策正在增加明年經濟衰退的可能性。

BMO Capital Markets 的美國利率策略主管 Ian Lyngen 估計,僅到 2023 年底,量化緊縮的規模效應甚至可以和加息75個基點媲美。法國興業銀行北美量化策略主管 Solomon Tadesse 認為,美聯儲最終將削減 3.9 萬億美元的資產負債表,相當於隱性加息約 450 個基點。

所以接下來的一個季度,不僅需要關注美聯儲加息的速度和預期的打破;還可以用美聯儲量化緊縮的速度給美股作為參考。

Pepperstone於2010年成立於墨爾本,並迅速發展成為世界上最大的在線交易經紀商之一。目前我們向客戶提供了近千隻美國主流股票,數百隻澳洲本地、英國和德國的股票差價合約的交易。

我們會在未來一段時間持續給大家帶來關於股市、外匯、黃金、數字貨幣等熱門金融產品的介紹,多元化您的投資渠道。

更多詳情,請瀏覽Pepperstone網站。

本文由看新聞網轉載發布,僅代表原作者或原平台觀點,不代表本網站立場。 看新聞網僅提供信息發布平台,文章或有適當刪改。

本文網址:https://vct.news/zh-hant/news/7b860030-51c4-4bfe-93a9-758cb7674ce2

評論被關閉。