1

楼市热热闹闹,做“夜壶”支撑了经济数据十几年。临了尘埃落定,回头一算账才发现,这场游戏的参与者,似乎没有一个是赢家。

开发商:碧桂园欠债1.43万亿,恒大欠债2.4万亿,万科欠债1.35万亿……大大小小的开发商,都是巨额债务缠身,”暴雷”此起彼落。

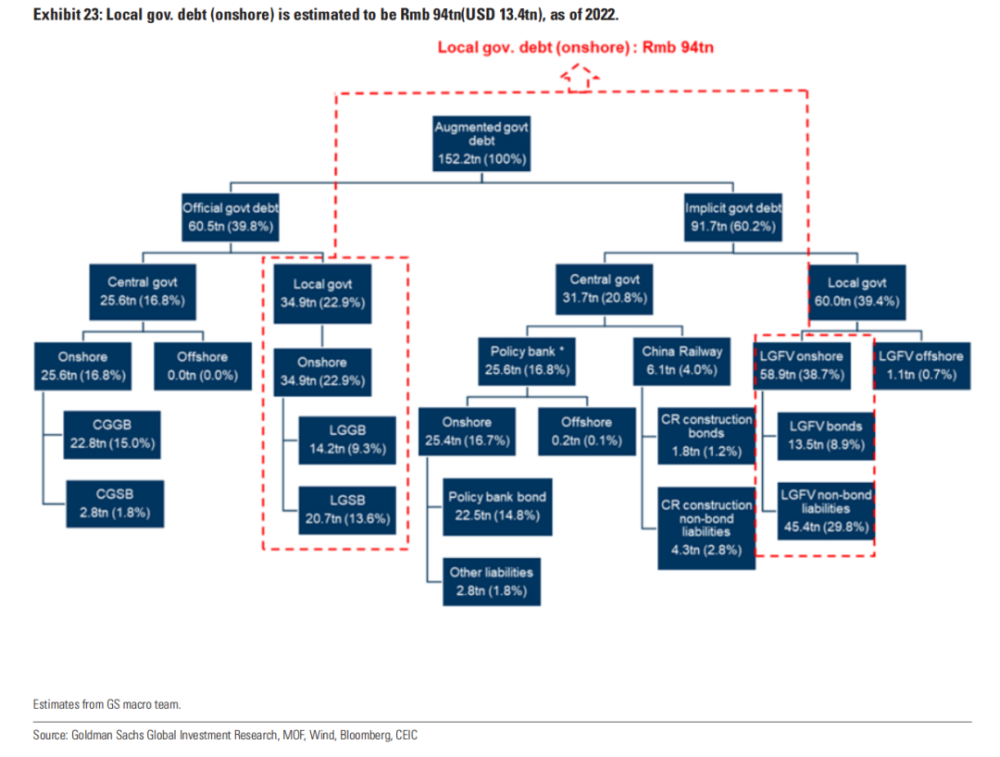

地方政府:高盛估算的数据是,中国银行系统拥有94万亿的地方政府债务,占总资产的20%(据高盛2023年7月发布的《中国银行业 测试 “不可能的三位一体 “》)。

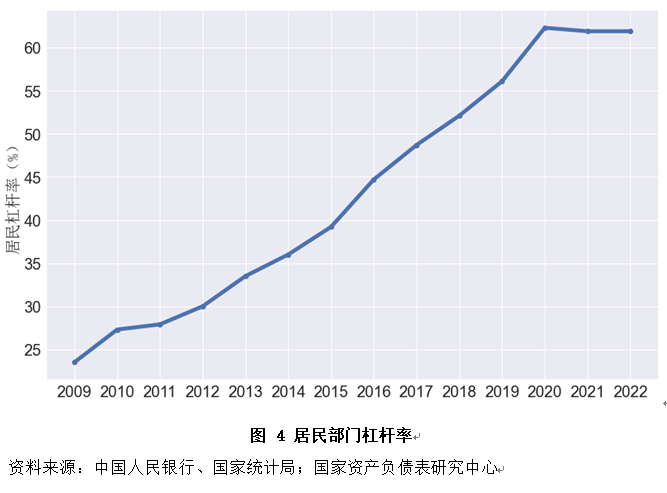

住户部门:截至2022年年末贷款总额749323.11亿,居民债务杠杆率为61.9%。2009年”四万亿”之后,杠杆率从20%多上升到60%多。

国际货币基金组织(IMF)认为,居民杠杆率超过65%将影响金融稳定(据国际货币基金组织2017年10月发布的《全球金融稳定报告》)。

大家都欠了巨额债务,而且违约频发。这钱,到底都到哪儿去了?

2

要解答这个问题,先看下面这个例子。

上周,房哥一个好基友在广东惠州(没错,就是前几年很多温州土豪去炒房的地方)租房,这是一个沿海的度假区板块,好基友租了套精装全新舒适二居室,租金每月才一千出头。

就是这么一套房子,房东在几年前价格高峰时买入,单价(含装)1.5万元/㎡,如今市场价不到8000元/㎡,几乎跌去了一半。

降价惨烈,还没人接盘。当然,这不是房哥今天要说的重点。

今天的重点是,好基友在晚八时拍了下所住楼栋的“开灯率”,情况是这样的:

交付好几年的全装修房子,在人流高峰的暑期旅游旺季,亮灯率百分比低于10%。

然后,沿街社区商铺,几乎是全黑的:

更令人感叹的是,好基友租的房子所在楼栋,共31层,每层18套,一栋楼合计多达500多套(小户型和公寓)。

然后他这栋楼的序号是:第80幢!没错,是第80幢。

这样大规模的小区,在周边还挺多,开灯率也在相似的低水平。

对此,好基友不禁感叹:房子,真的是多!人,真的是少!

3

房哥好基友看到的超低“开灯率”和大规模空置,虽然有些极端,但却是中国普通二三四线城市“房子过剩的浓缩代表”。

那么问题来了,房子的大面积空置过剩与欠债还不了之间,有关系吗?

其实,我们今天楼市系统性风险的问题症结,恰恰就在这里。

我们都知道,微观层面,借的钱能不能还,归根到底,取决于用这钱调配的等价资源,能否带来高于其价值的产出。

举个栗子

比如银行借你100万,你用100万换来原材料、劳动力等生产要素资源,来生产商品。

如果你生产的东西,能被市场以105万元(借款+利息)接受并售出,那么你就能还债或维持债务链条的持续运转。反之,债务违约就有可能出现。

这个简单的道理,放到宏观层面,同样也是成立的。

在房地产的这条“银行—购房者—开发商—-地方政府”链条中,所有的借款,都指向生产两个终端产品:

开发商生产房子;

地方政府生产叫“基建”的公共产品。

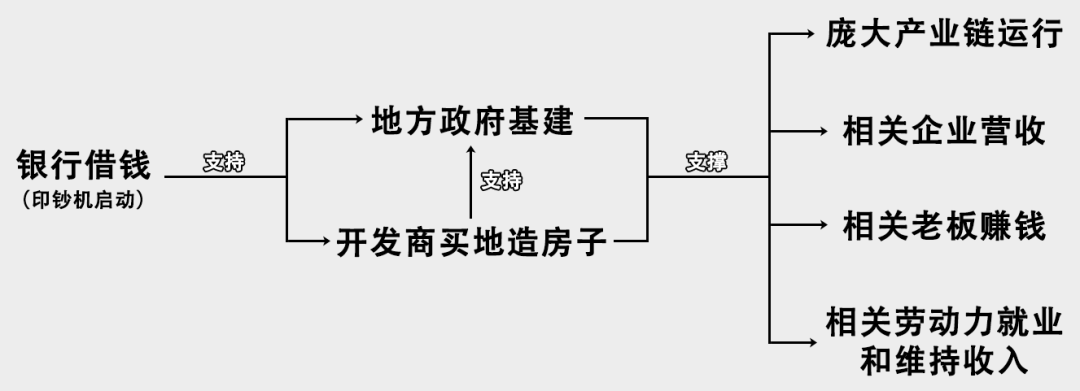

这十多年,开发商和地方政府累计借了百万亿元级别的money未还,大家对此的惯性认知是这样的:

所谓的房地产支柱作用和“夜壶作用”、政府投资基建的增长引擎作用,就是这样来的。

然而本质上,这个问题应该反过来看:

地方政府和开发商,利用”印钞机“进行信贷扩张,大举借钱,且利用这些借款,调用基建产业链条和房地产产业链条上的所有要素资源(包括土地、钢筋水泥、各种建材、劳动力等等等),终端只产出两样东西:房子和基础设施。

4

那么,这十多年举国借债生产出来的这两样东西,能抵得过相对应投入的money吗?

在住房短缺或结构性短缺年代,市场对房子的价值认同度很高,老百姓的债务水平也比较低,这个时候的房子抢着买,开发商的债务自然不成问题;

另一方面,此时城市化快速发展(农村人口持续向城市流入),对基础设施等公共产品的需求也是嗷嗷待哺,基建的边际效用很高,外部正效应很大。比如一条金温铁路,给温州制造业和运输业带来多少好处啊?

这个时候,基建投入的高回报,便是属地经济、税收、地价的扎扎实实增长,回报远高于投入,地方政府的日子过得游刃有余。

而到了最近五六年,房子和基建这两样终端产出,情况已经发生重大性变化。

一方面,开发商和地方政府,借钱越借越多,说明房子和基建的终端产出基数越来越大,产出速度也在加快。“快周转、高杠杆”就是这个阶段最好的代名词;

另一方面,客观规律意义上的城市化(农业人口向城市人口转移)已经接近尾声,住宅存量饱和或过剩,绝大多数普通的二三四线城市住房需求没有后劲。

在这种情况下,城市的大开发大建设大造房子,已经得不到相应的回报。

这时候的债务,对于开发商而言,相当于动用天量借款,去集合、调配上下产业链生产要素资源,然后在很多地方很多区域换来一大堆没人住的房子。

这时候对于一些地方政府而言,也是动用天量借款(政府自己借款、开发商买地借款),调配所有资源继续加大力度,实施雄心勃勃的城市建设计划。

落实到具体层面,要为这些新开发的房子,生产提供相应的基建配套(比如道路、电力、市政排污、公共建筑、城市界面形象等等)。

房子没人住了,

开发商的债务链条就滚到头了;

房子没人住了,

相应投入生产的大市政配套,也失去了相应价值。

十几年的刺激再刺激,加码再加码,都加在房地产和基建头上。超大规模的终端基建产出,边际效用也越来越低,外部正效应大打折扣,也就很难换来税收增长和经济效率的系统性提高。

于是,许多地方政府的债务链条,也很难再维持下去。

5

最后,再来总结一下。

A

借钱,意味着调配等价的资源,而关键,就在于调配资源生产了什么?

B

如果生产的产品有价值、有需求,那么借钱会让发展进入良性循环,社会的财富就会增长,债务不会成为问题。

C

反之,如果生产的东西没人用、浪费、低效率,那么借钱意味着让资源部分或全部变成废物。财富灭失了,自然债务也偿还不了。而向银行借的钱,就成了真正的“货币注水”(没有对应的财富增长)。

最后一点,或许就是当下大家都借钱、没人是赢家的根源所在。

所以你说,再动用刺激政策,维持房地产等原有的路径依赖,把经济指标数据搞得好看一些,又有什么意义呢?

因为这样干,实际上就是再次动用各种生产要素资源(实打实的家底财富),把它们变成一堆基本没有用处的钢筋水泥丛林。

所以,继续走房地产刺激的政策老路,就是”奔赴深渊”……

这就是好基友“超低开灯率”带给房哥的启示。

好了,今天就说到这儿。

(全文转自微信公众号温州房哥)

本文由看新闻网转载发布,仅代表原作者或原平台观点,不代表本网站立场。 看新闻网仅提供信息发布平台,文章或有适当删改。

本文网址:https://vct.news/news/f5c8ec05-2ebc-4e69-baef-e4df4c57e6f3

评论被关闭。